Описание карточки 51 счета

На карточке 51 счета указываются все сделки, связанные с закупкой товаров или услуг, включая дату, название поставщика, сумму платежа и номер документа. Также указывается информация о проведении оплаты, в том числе дата и номер платежного поручения.

Карточка 51 счета может использоваться как для учета безналичных, так и для учета наличных расчетов. В первом случае на карточке фиксируются все документы, подтверждающие отгрузку товара или выполнение работ. Во втором случае на карточке указывается сумма наличных, полученных от поставщика, и дата получения.

Важно отметить, что карточка 51 счета должна быть строго документирована и аккуратно ведена. Она служит основой для составления отчетности и контроля выписки счетов

Для получения карточки 51 счета необходимо обратиться в бухгалтерию предприятия. Она выдается на основании договора с поставщиком и оформляется в соответствии с требованиями законодательства.

Где найти счёт карты

Обычно для выполнения финансовых операций используется карта или её номер. Можно передать номер пластика для перевода средств. Но иногда требуется именно банковский счет и его полные реквизиты, а не только номер карты. Он нужен при работе с организациями для перевода средств (например, для компании страхования и др.).

Номер счета — это номер конкретного юридического лица, но требуется иногда информация о наименовании компании и реквизитах счета карточки.

Реквизиты счёта для перевода денег

Реквизиты счёта для перевода денег

Узнать реквизиты карты можно:

- В онлайн — банке в разделе получения реквизитов;

- В мобильном приложении;

- В офисе банка (по паспорту);

- В банкомате/терминале. Нужная информация предоставляется на чеке.

Комментарий

Карточка счета показывает все бухгалтерские проводки по выбранному счету за период.

Рассмотрим пример «карточки счета» по расчетному счету организации (по бухгалтерскому счету 51 «Расчетный счет»).

Пример

На начало периода на расчетном счете 100 тыс. рублей.

В отчетном периоде у организации были следующие операции по расчетному счету:

10.02 Поступила оплата по договору от ООО «Зайка» на сумму 1 500 тыс. рублей

11.02 Поступил аванс от ООО «Дюжина» 1 000 тыс. рублей

13.02 Поступил займ от ООО «Свой» 3 000 тыс. рублей

15.02 Организация оплатила приобретенные товары ООО «Хорошие товары» 2 000 тыс. рублей

14.03 Организация оплатила аренду офиса ООО «Арендодатель» 500 тыс. рублей

20.04 Организация уплатила в бюджет НДС за 1 квартал 500 тыс. рублей

Карточка счета 51 «Рачетный счет»

| Дата | Дебет | Кредит | Остаток по дебету | Остаток по кредиту | Описание |

| Остаток на начало периода | 100 | ||||

| 10.02 | 1500 | 1600 | Поступила оплата по договору от ООО «Зайка» | ||

| 11.02 | 1000 | 2600 | Поступил аванс от ООО «Дюжина» | ||

| 13.02 | 3000 | 5600 | Поступил займ от ООО «Свой» | ||

| 15.02 | 2000 | 3600 | Оплата за приобретенные товары ООО «Хорошие товары» | ||

| 14.03 | 500 | 3100 | Оплата за аренду офиса ООО «Арендодатель» | ||

| 20.04 | 500 | 2600 | Уплата в бюджет НДС за 1 квартал |

Рубрики:

Что такое корпоративные карты

Сотрудникам постоянно приходится что-либо оплачивать от имени и в интересах своих организаций: представительские и командировочные расходы, счета поставщиков, коммунальщиков, офисные принадлежности, проездные билеты и т.п.

Чтобы не оплачивать подобные расходы за свой собственный счет, работники вынуждены обращаться в кассу организации за выдачей подотчетных денежных сумм, а также представлять отчеты по уже истраченным средствам. При этом должен быть соблюден установленный п. 5 и 6 Указания ЦБ РФ от 07.10.2013 № 3073-У лимит на выдачу средств из кассы в рамках одного договора (100 000 рублей).

Шпаргалка по статье от редакции БУХ.1С для тех, у кого нет времени

1. Корпоративная карта — разновидность дебетовых и кредитных банковских карт, которая позволяет сотрудникам предприятия самостоятельно оплачивать представительские, командировочные и прочие расходы, непосредственно связанные с хозяйственной деятельностью организации.

2. Деньги на корпоративной карте – это деньги самой организации, и при использовании карты происходит автоматическое расходование денег с ее расчетного счета.

3. Корпоративные карты бывают дебетовые и кредитные, именные и на предъявителя, рублевые и валютные.

4. Информировать налоговиков и внебюджетные фонды об оформлении корпоративных карт организации не обязаны.

5. Корпоративные карты могут быть использованы как для снятия наличных, так и для осуществления безналичных расчетов.

6. Порядок отчетности по снятым и переведенным с корпоративной карты деньгам организация утверждает самостоятельно.

Таким образом, стандартная выдача денег под отчет сопряжена с известными неудобствами: временные издержки, бумажный документооборот и ограничение по сумме денежных средств. Гораздо более удобной и современной альтернативой данному способу выдачи денег сотрудникам служит использование ими корпоративных банковских карт.

Корпоративная карта представляет собой разновидность дебетовых и кредитных банковских карт, которая позволяет сотрудникам предприятия самостоятельно оплачивать представительские, командировочные и прочие расходы, непосредственно связанные с хозяйственной деятельностью организации.

Деньги на такой карте – это деньги самой организации, и при использовании карты происходит автоматическое расходование денег с ее расчетного счета. Как вариант – с карточного счета, к которому привязана корпоративная карта. Поэтому на корпоративных картах зачастую установлен лимит на снятие и расходование средств в целях предотвращения крупных растрат.

Правом на применение корпоративных карт может обладать как один сотрудник организации (например, главный бухгалтер), так и несколько. Обычно корпоративными картами располагают директор, бухгалтер, секретарь, а также те работники, чья деятельность связана с регулярными командировками.

Корпоративные карты бывают следующих видов:

Дебетовые – при расчетах используются собственные денежные средства организации. При этом предусматривается возможность подключение овердрафта – если закончились собственные средства, организации банк предоставляет заемные средства в определенном объеме.

Кредитные – сотрудники снимают и расплачиваются деньгами не самой организации, а заемными средствами, принадлежащими кредитному учреждению.

Также карты могут быть именные (оформляются на конкретного сотрудника и могут быть использованы только им) и карты на предъявителя (неименные, рассчитываться и снимать деньги с таких карт разрешается любым лицам, предъявляющим карту к оплате).

Кроме того, различают рублевые и валютные корпоративные карты. Оформление последних оправдано, в частности, при возникновении необходимости оплаты расходов, связанных с зарубежными командировками сотрудников.

Что такое лицевой счёт и зачем он нужен

Лицевой счёт — это номер пользователя в какой-либо системе. Он может состоять из цифр или цифр и букв. Номер присваивают пользователю при заключении договора на оказание услуг. У каждого пользователя лицевой счёт уникальный — двух одинаковых не бывает.

Когда пользователь заключает договор с организацией, для него создают учётную запись. Лицевой счёт — идентификатор этой записи. С помощью него компания взаимодействует с клиентом — например, выставляет счета за услуги и принимает плату.

Лицевые счета используют во многих сферах. Приведём несколько примеров.

В ЖКХ. Лицевой счёт в ЖКХ нужен, чтобы оплачивать коммунальные услуги. Его вводят в приложении банка при оплате и на сайте ГИС ЖКХ при передаче показаний счётчиков.

В СФР. Лицевой счёт в СФР есть у каждого — это СНИЛС, или страховой номер индивидуального лицевого счёта. По СНИЛСу, например, можно узнать историю отчислений в ПФР и трудовой деятельности человека. Также он нужен для получения государственных услуг в электронном виде, услуг по ОМС, социальных услуг и льгот.

В ФНС. Лицевой счёт в налоговой привязан к ИНН плательщика. Он нужен для учёта и уплаты налогов — например, НДФЛ, транспортного, земельного, имущественного налога. У компаний и ИП тоже есть лицевые счета в ФНС.

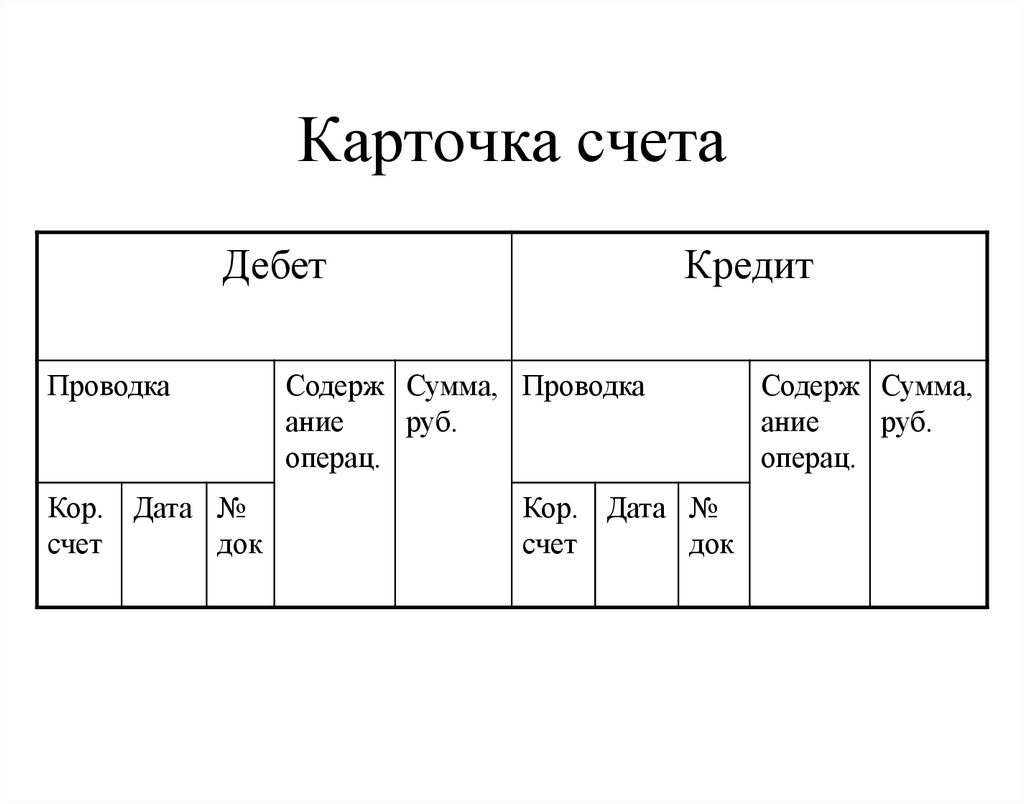

Что такое карточка счета и зачем она нужна

Карточка счета — это один из основных документов бухгалтерского учета, предназначенный для систематизации и накопления информации о наличии и движении средств по соответствующему счету бухгалтерского учета.

В карточке счета хронологически в порядке совершения операций накапливаются данные об оборотах и остатках по каждому счету. Карточка счета позволяет получить информацию о состоянии и движении средств по любому счету бухгалтерского учета за любой период времени.

Основные функции карточки счета:

- отражение движения средств по соответствующему счету;

- контроль за правильностью составления бухгалтерских проводок по счету;

- получение оперативных данных о состоянии счета;

- анализ хозяйственных операций по счету.

Таким образом, карточка счета играет важную роль в организации бухгалтерского учета, позволяя вести детальный учет операций и осуществлять контроль за движением средств на счетах.

Карточка счета: определение и цель

Основная цель карточки счета – обеспечение полной прозрачности и доступности информации о банковских операциях. Благодаря этому документу, клиент может в любой момент получить подробную информацию о движении средств на своем счете, проверить правильность проведенных операций и контролировать свои финансы.

Карточка счета также является обязательным документом для процесса бухгалтерского учета. Благодаря ей бухгалтеры могут правильно и точно оформлять отчеты и проводить анализ финансового состояния организации или частного лица.

Она может содержать следующую информацию:

| 1. Номер счета |

| 2. Имя и данные владельца счета |

| 3. Дата открытия и закрытия счета |

| 4. Валюта счета |

| 5. Информация о банке, предоставившем счет |

| 6. Общая информация о текущих балансах открытых и закрытых счетов |

| 7. Детальная информация о каждой проведенной операции (дата, сумма, описание) |

Карточка счета является документом, который может быть предоставлен клиенту банком, а также использоваться во внутрибанковской работе, аудите или для любых других нужд, связанных с финансовыми операциями.

Как узнать номер лицевого счёта

Чтобы узнать лицевой счёт, обратитесь в организацию, с которой заключён договор. Также можно сделать это другими способами. Расскажем, как узнать номера лицевых счетов в банке, в системе ЖКХ, у телеоператора, в ФНС и СФР.

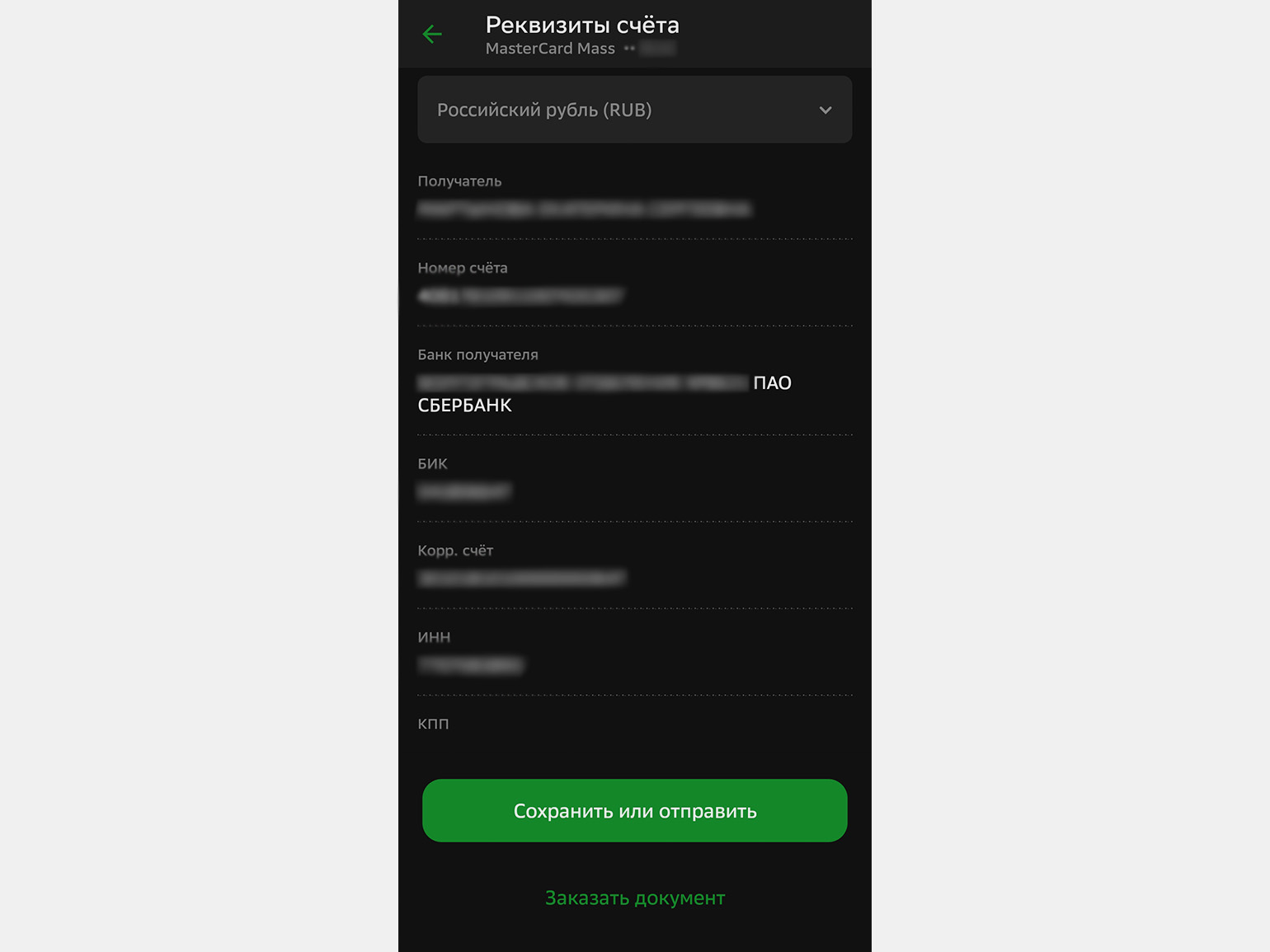

Банки. Посмотреть номер счёта проще всего в онлайн-банке или в приложении на телефоне. Рассмотрим алгоритм на примере «Сбера».

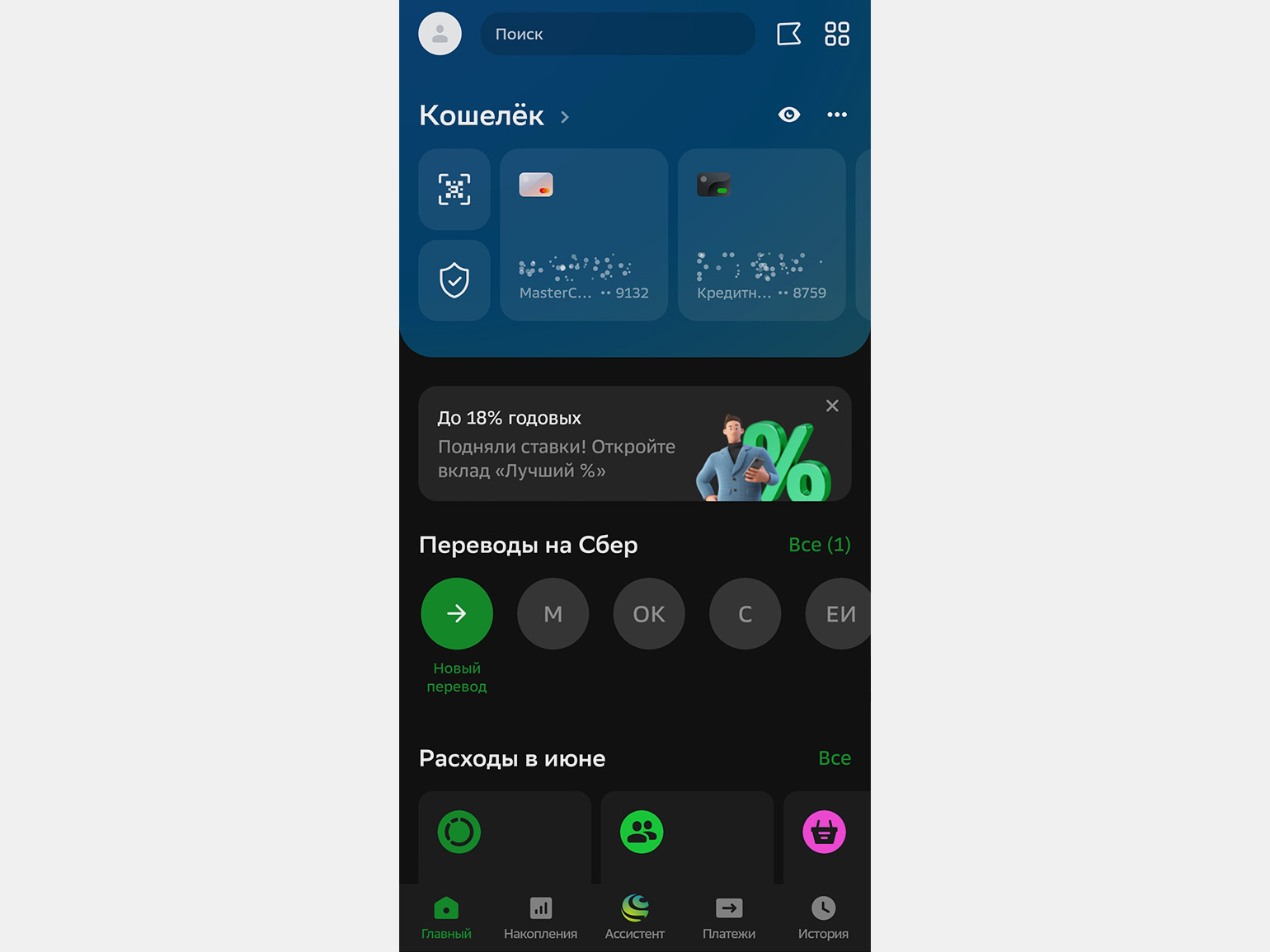

Установите или откройте приложение «СберБанк Онлайн» и авторизуйтесь в нём. На главной странице приложения в разделе «Кошелёк» видны все карты, которые привязаны к текущим счетам.

Зайдите в раздел «Кошелёк» на главной странице приложенияСкриншот: «СберБанк Онлайн» / Skillbox Media

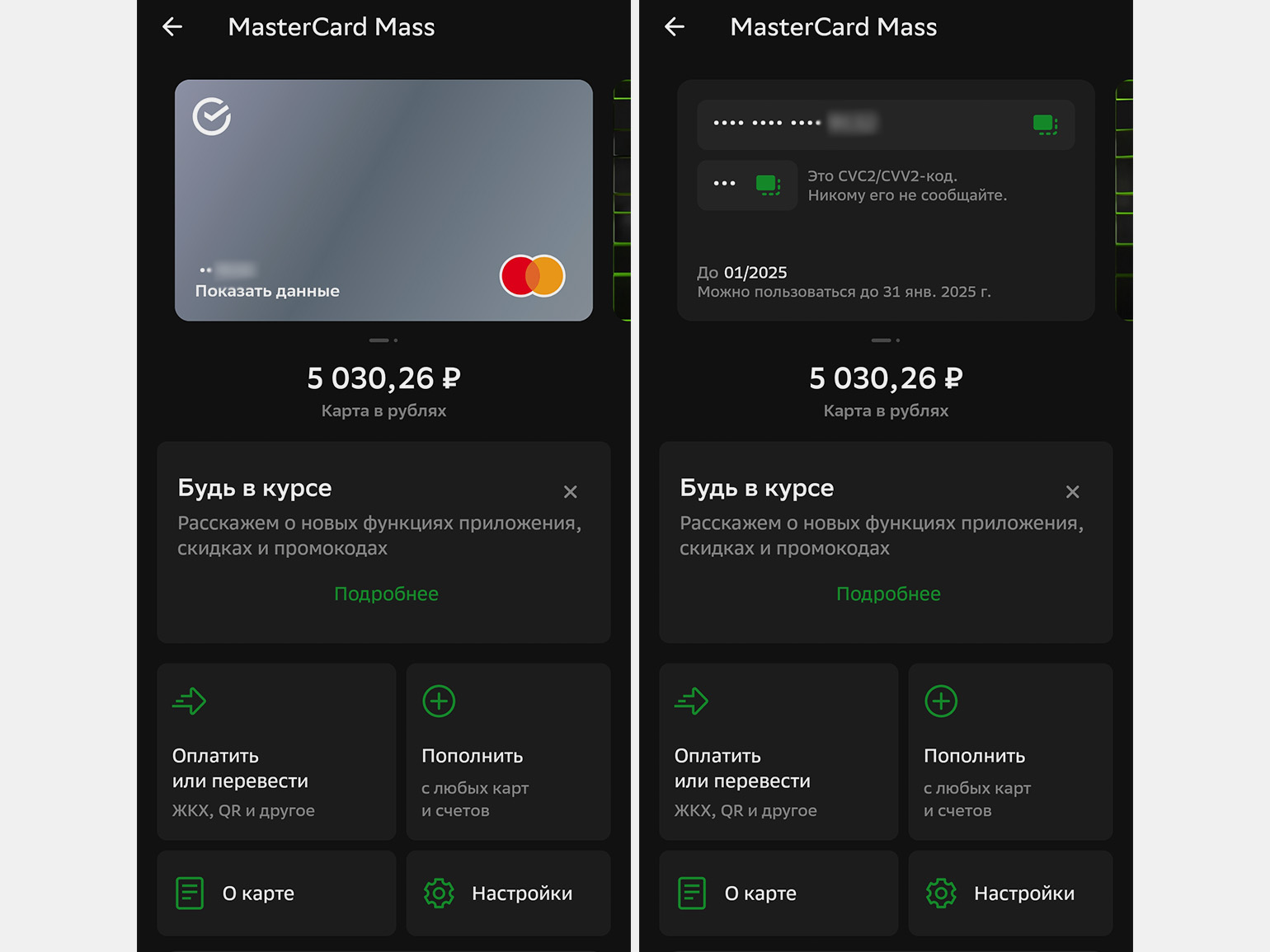

Нажмите на карту, реквизиты которой вам нужны. Откроется окно с её данными.

Надпись «Показать данные» кликабельна, она открывает данные пластиковой карты — номер и код подтвержденияСкриншот: «СберБанк» / Skillbox Media

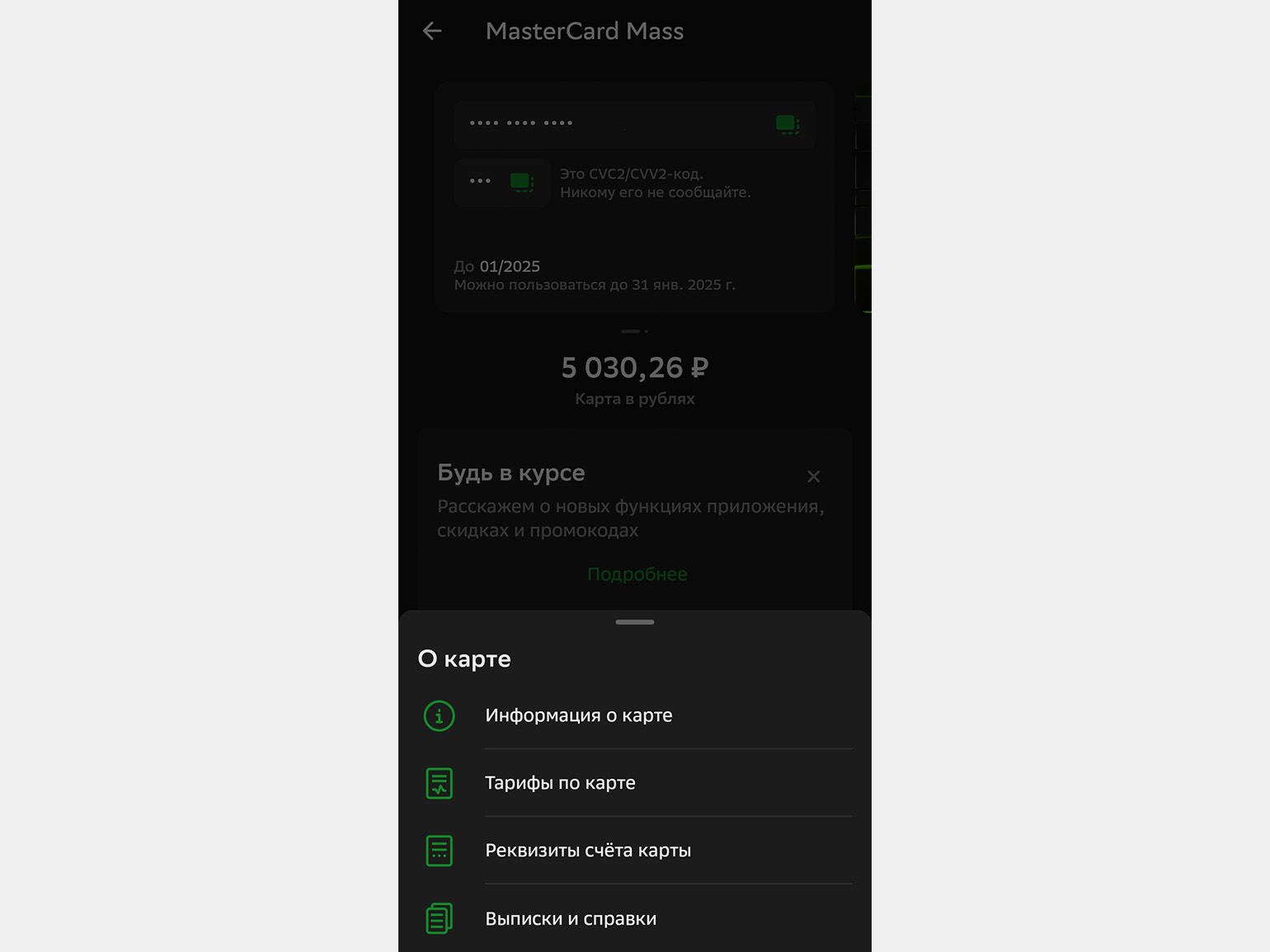

Чтобы получить перевод, достаточно отправить человеку, который собирается его совершить, номер карты. Если вам нужно узнать номер счёта, выберите пункт «Реквизиты счёта карты».

Выберите пункт «Реквизиты счёта карты», чтобы просмотреть их или отправить Скриншот: «СберБанк» / Skillbox Media

Откроется новое окно — в нём будет видно номер счёта и другие данные. Можно воспользоваться кнопкой «Сохранить или отправить» — банк сформирует сообщение в печатном виде для отправки в мессенджер или в другое приложение.

Номер счёта карты указан после Ф. И. О. получателя. Скриншот: «СберБанк» / Skillbox Media

Номер счёта также можно посмотреть в договоре с банком. Если документы утеряны, можно обратиться в справочную службу банка или в его ближайшее отделение.

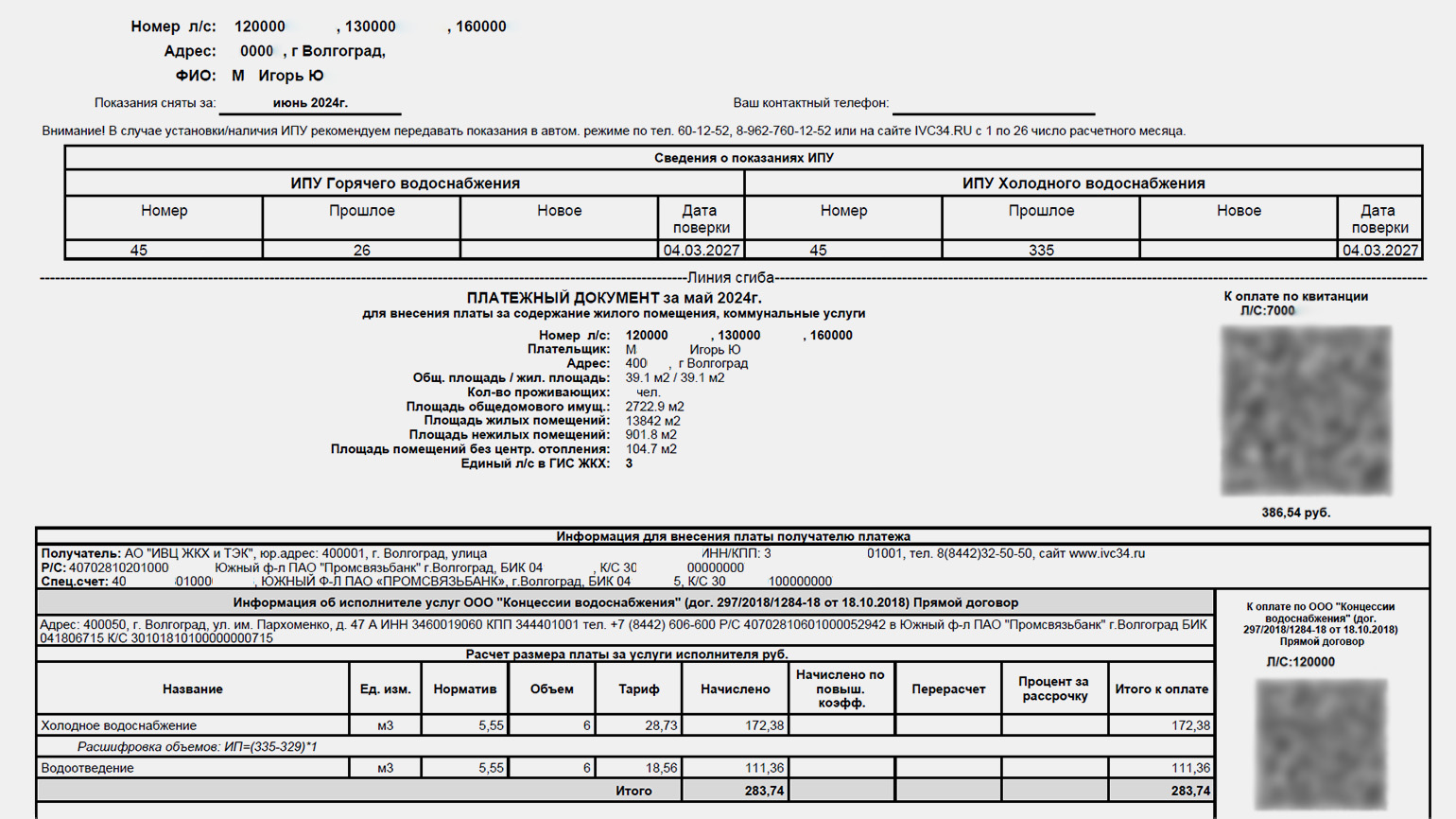

ЖКХ. На квитанциях указаны номера лицевых счетов у поставщиков услуг и ЕЛС.

ЕЛС — единый лицевой счёт абонента в ГИС ЖКХ. В этом лицевом счёте собраны все сведения о владельце помещения, площади помещения, объёме потребляемых услуг. Он позволяет оплачивать услуги одним платежом. Номер ЕЛС присваивается помещению, а не человеку: если меняется собственник, ЕЛС переоформляют на нового.

ЕЛС указан в правом верхнем углу квитанции. Ещё его можно посмотреть в , если вы собственник помещения. Авторизоваться в личном кабинете нужно через «Госуслуги».

Номера лицевых счетов в системах поставщиков услуг указаны над QR-кодом, расположенным рядом с описанием этих услуг. Отсканировав этот код, можно оплатить услуги поставщиков в приложении банка.

Номер лицевого счёта для оплаты указан справа над QR-кодом, под текстом «К оплате по квитанции»Изображение: Skillbox Media

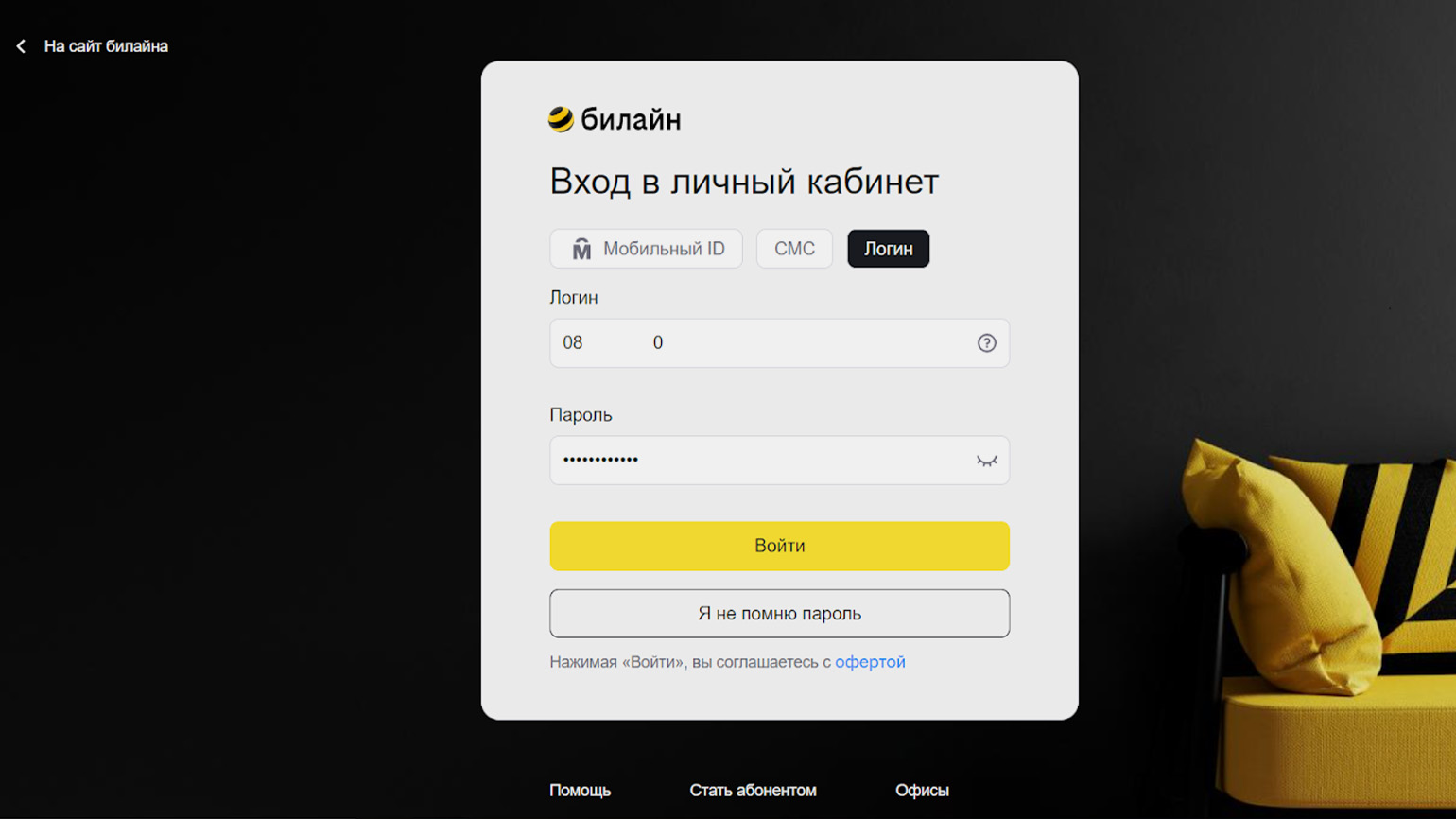

Телекоммуникации. Номер лицевого счёта абонента указывают в договоре с оператором. Он часто является логином для входа в личный кабинет абонента. Например, для входа в личный кабинет «Билайна» можно использовать мобильный ID, СМС или логин, который также является лицевым счётом.

Войти в ЛК можно с помощью мобильного ID, СМС или логинаСкриншот: «Билайн» / Skillbox Media

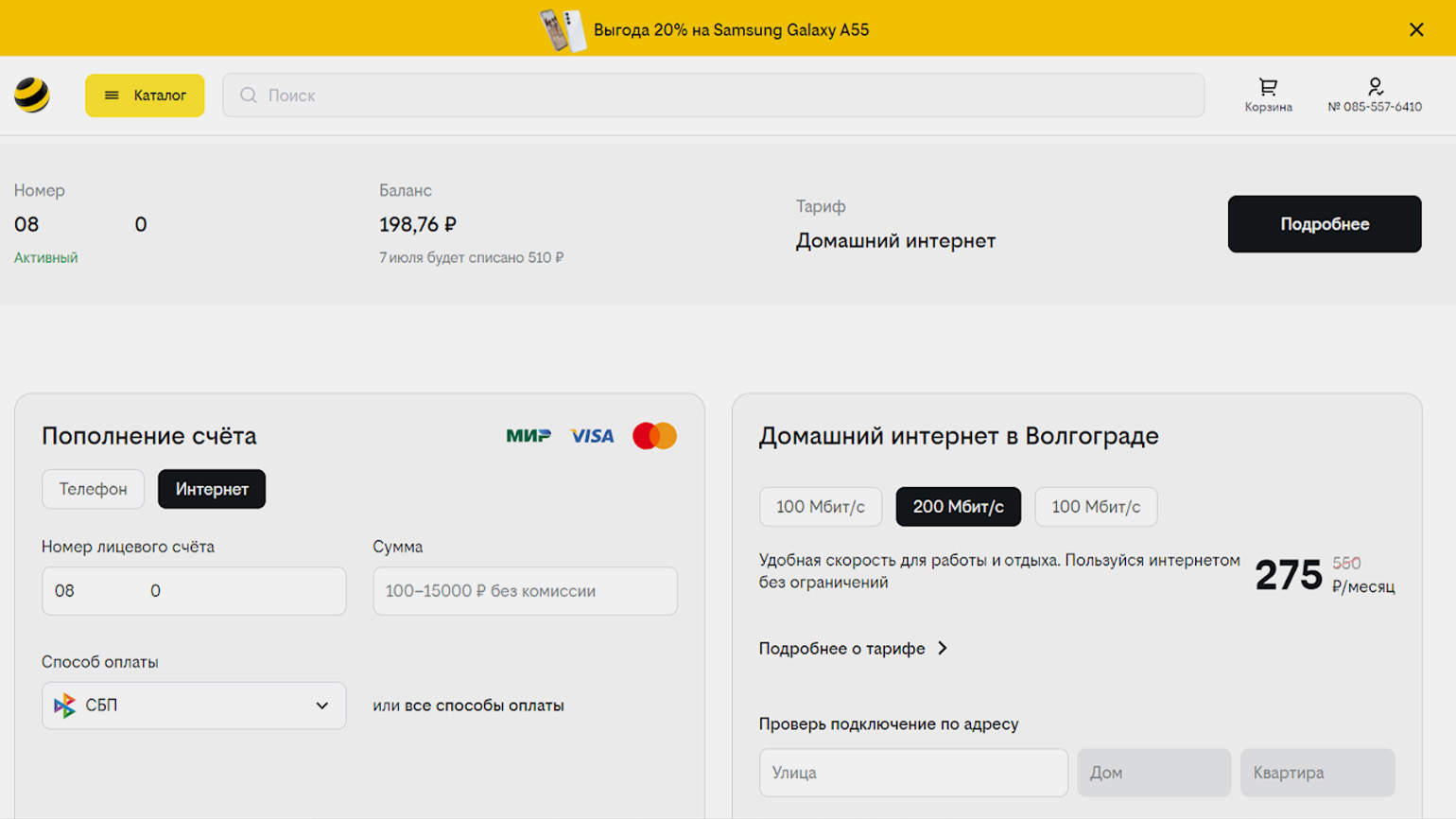

Номер лицевого счёта совпадает с логином для входа в личный кабинетСкриншот: «Билайн» / Skillbox Media

Если вы когда-либо оплачивали домашний интернет, ТВ или другие услуги связи, можно посмотреть номер вашего лицевого счёта в платежах в приложении банка или в его онлайн-версии.

ФНС. Лицевой счёт в налоговой называется ЕНС (единый налоговой счёт). Сам номер ЕНС плательщику не виден, узнать его не получится. Чтобы проверить баланс счёта или уплатить налоги, достаточно авторизоваться в Личном кабинете налогоплательщика. Для этого нужен подтверждённый аккаунт на «Госуслугах» или электронная подпись.

СФР. Лицевой счёт в Социальном фонде РФ называется ИЛС (индивидуальный лицевой счёт). Он привязан к номеру СНИЛС. Его можно посмотреть в Личном кабинете СФР.

Что такое карточка 51 счета и для чего она нужна

Данная карточка содержит важную информацию о владельце счета, такую как его ФИО, паспортные данные (для физических лиц) или данные организации (для юридических лиц). Также в карточке указывается номер счета, его тип и тип банковской операции, которую можно осуществлять с помощью данного счета.

Прежде всего, карточка 51 счета необходима для более прозрачного ведения банковских операций. Благодаря этому документу, банк и клиент обладают четкой информацией о видах операций, которые могут быть осуществлены с данным счетом. Также карточка помогает идентифицировать владельца счета и предотвращает возможные мошеннические действия.

Карточка 51 счета также играет важную роль при осуществлении финансовых операций с использованием счета. Например, при оформлении договоров, получении кредита или привлечении инвестиций, банк может потребовать предъявить данную карточку для подтверждения прав и полномочий владельца счета.

Важно отметить, что карточку 51 счета необходимо бережно хранить и не передавать третьим лицам. Потеря или утеря этого документа может повлечь за собой финансовые и юридические проблемы

Договор карточного счета

При оформлении Договора на открытие кредитного карточного счёта банка с физическим лицом оговаривается размер лимита для использования. При оформлении юридическому лицу кредитной корпоративной карты банк устанавливает также определенный лимит. Его размер оговаривается в заключаемом Договоре карточного счёта между банком и юридическим лицом.

Договор карточного счета включает разделы: определения и термины, предмет Договора, правила и обязанности сторон, заключающих Договор. Также включает права, обязанности и ответственность обеих сторон, порядок разрешения возникающих споров. Указывается срок действия договора, порядок изменения и его расторжения, адрес нахождения банка и его реквизиты. Все подробно описывается.

Договор считается заключенным с момента получения от Клиента письменного Заявления о согласии с предлагаемыми условиями и при предоставлении всех запрашиваемых документов.

Банковский карточный счет привлекает клиентов легкостью оформления и удобством использования. Им можно пользоваться и за рубежом

Открывая карточный счет, необходимо особое внимание обратить на предлагаемые условия и внимательно читать договор – юридический документ. Главное – следить за окончанием срока действия банковской карты и закрывать свой аккаунт, когда он больше не требуется.

Порядок заполнения карточки счета

Карточка счета состоит из:

- шапки карточки;

- табличной части;

- итоговой части.

В шапке карточки счета указывают:

- наименование организации;

- номер бухгалтерского счета;

- период, за который составляется карточка счета.

Табличная часть карточки счета имеет следующие графы:

- дата совершения операции;

- номер и содержание первичного документа, явившегося основанием для совершения операции;

- корреспондирующий счет, по которому совершена запись;

- сумма операции;

- сальдо на конец дня после совершения данной операции.

В табличную часть карточки счета записи производятся по мере совершения операций в хронологическом порядке.

Итоговая часть карточки счета содержит данные о величине:

- сальдо на начало периода;

- оборота по дебету за период;

- оборота по кредиту за период;

- сальдо на конец периода.

Таким образом, карточка счета позволяет накапливать и систематизировать данные об операциях по счету за отчетный период и служит основой для составления оборотной ведомости и бухгалтерского баланса.

Что такое идентификатор на банковской карте?

Любая банковская карта или пластик имеет определенное количество реквизитов, по которым различные системы понимают, что именно вы являетесь пользователем карты и вам разрешается пользоваться услугами карты. Что такое идентификатор на банковской карте? И как узнать идентификатор пластика?

https://youtube.com/watch?v=dG9zb4ZCex0

Что такое идентификатор карты?

Идентификатор или определенный знак, или совокупность знаков, по которому различные сервисы и системы дают вам возможность использовать счет в вашей карты. Вы должны понимать, что пластиковая карта – это только ключ, которым вы открываете некое хранилище или правильнее банковский счет, на котором хранятся деньги.

С помощью данного ключа вы в основном делаете безналичные расчеты, покупки в магазинах, снятие наличных, а также различные переводы в интернете и онлайне. Когда вы используете карту, то посылается сигнал с информацией о пластике. В ответ приходит вопрос от банка, где он просит подтвердить, что именно вы пользователь данной карты.

Пин-код

Пин или персональный идентификационный номер, обычно используется для оплаты услуг или товаров через магазинные терминалы. Это когда вы пытаетесь, что-то купить и вас просят ввести пин-код.

Аналогично пин-код используют карты при снятии наличных в банкомате. С помощью данного кода, банкомат понимает, что именно вы являетесь носителем карты и дает вам возможность снять наличные или сделать другие операции.

Именно его и нужно вводить, когда при оплате товара или в банкомате вас просят вести пин-код. Но нужно помнить, что при потери вашей банковской карты, пин-код не защищает от хищения средств.

Но тогда зачем он нужен? На самом деле он нужен для частичной защиты, чтобы злоумышленники не смогли украсть у вас деньги сразу или снять их в банкомате. Для перевода без пин-кода им понадобится чуть больше времени.

Рассмотрим для начала, какая информация показывает системе, к какому счету нужно присоединиться и совершить какую-либо операцию:

- Номер карты – находится на передней части карты и обычно состоит из 16 или из 18 цифр. Это один из главных идентификаторов, которые используются для переводов. Самое главное, не нужно путать номер карты и номер счета в банке – это разные вещи. И по номеру карты обычно пластик привязан к банковскому счету. Пример номера карты: 1234 5678 1234 5678.

- Срок действия карты – обычно состоит из двух пар цифр, разделенные наклонной чертой. Это месяц и год, до которого действует ваша карта. Обычно карта действует до последнего дня месяца. Пример срока действия карты: 12/20.

- Имя и Фамилия клиента банка – обычно пишется также на лицевой части пластика и является одним из главных идентификаторов, так как обычно там на латинском пишется ваша имя и фамилия. Пример: IVAN IVANOV.

- CVC2 или CVV2 код – пишется на задней части пластика в правой части места для подписи. Обычно состоит из 3 цифр. Этот идентификатор обычно используется для покупок и переводов через интернет. Пример CVV2 или CVC2 кода: 117.

С помощью всех этих данных в онлайне сервисы и сам банк понимают, что именно вы являетесь пользователем пластика и что она у вас, и тогда банк разрешает транзакцию.

3D-Secure защита или дополнительная идентификация

Вообще 3D-Secure – это технология, которая позволяет дополнительно защитить ваши данные при переводе в онлайне. Когда вы попытаетесь перевести деньги или сделать покупку в конце вас попросят ввести код, который придет к вам на телефон в СМС. И только когда код будет введен, транзакция будет завершена.

Что делать если украли деньги с банковской карты?

Да к сожалению банковские карты обладают не всеми типами защиты и именно поэтому в случаи кражи или перевода, нужно сразу же и незамедлительно обратиться в отделение банка. По статье № 161 Федерального закона вы можете обратиться в банк, который выдал вам карту и сообщить о краже средств с карты без вашего ведома. Вам нужно будет заполнить заявление и деньги вам обязаны вернуть.

В последствии дальнейшем делом занимается сам банк. Но есть случаи, когда банк мог отказывать своим клиентам, в этом случае нужно сначала обращаться в банк, потом обращаться в суд и в полицию. После судебного разбирательства деньги вам должны незамедлительно вернуть.

Обязательно следите за своим счетом в банке, просматривайте СМС с сообщениями о транзакциях. Обязательно подключите СМС-банкинг к вашей карте, так вы всегда будете в курсе что происходит с вашим счетом. При утере или краже карты сразу же заблокируйте ее:

- По номеру горячей линии

- Через мобильный банк

- Через СМС-банкинг

- Через интернет-банкинг

Сколько цифр в номере карты?

Вопрос: На моей зарплатной карте 16-значный номер, поэтому я всегда считала, что на банковских картах бывает тоже 16 цифр. Но однажды моя знакомая сказала, что номер её карты состоит из 18 цифр, но не смогла объяснить, почему это так. Объясните, сколько бывает цифр в номере карты, и в каких случаях он отличается от 16?

Ответ: Большинство выдаваемых клиентам банковских карт имеет в номере карты — 16 цифр. Однако, количество цифр в номере карты может быть разным – 13, 15, 16 или 18, иногда даже и 19 цифр, что в значительной степени зависит от стратегии каждого конкретного банка.

Каждой банковской карте. выдаваемой клиенту, присваивается свой индивидуальный номер, а сколько цифр будет в этом уникальном номере карты. определит банк, совместно с выбранной им системой обслуживания этой карты (Visa или MasterCard, American Express или Золотая Корона и т.д.), и на основании международных стандартов и гостов.

Стандарты, влияющие на количество цифр в номере карт:

- Международный стандарт ИСО/МЭК 7812-1 — осуществляет идентификацию эмитентов с помощью системы нумерации. Идентификацию выдаёт SWIFT. Каждый банк в сообществе имеет свой уникальный SWIFT-код, который может состоять из 8 или 11 символов, в которые входят — короткое название банка, страна, город, и подразделение банка.

- ГОСТ Р 50809-95 (выдаёт Ассоциация центров инжиниринга и автоматизации (Санкт-Петербург). Настоящий стандарт устанавливает построение и содержание номера идентификационных карточек для финансовых расчётов (далее — ИК) и общие требования метрологического обеспечения к нанесению и идентификации номера ИК. Положения настоящего стандарта подлежат применению юридическими лицами, являющимися эмитентами ИК для финансовых расчётов.

Приведённые выше стандарты создают следующую структуру идентификационного номера банковской карты:

BBBBBB NNNNNNNNNNNN L

Эта структура номера расшифровывается следующим образом:

- BBBBBB — это БИН карты (банковский идентификационный номер карты), который присваивается платёжной системой конкретному банку под конкретный тип карты. Банковский идентификационный номер карты (БИН) всегда состоит из 6 цифр в номере карты. А первая цифра из этой шестёрки всегда указывает на ту платёжную систему, к которой относится карта. У American Express такой цифрой является – 3, у VISA – 4, у MasterCard – 5, Maestro — 3, 5 или 6; УЭК — 7, JCB International — 3, China UnionPay — 6.

- NNNNNNNNNNNN – это идентификационный номер пластиковой карты, выпущенной данным эмитентом. Номер может быть различной длинны и в нем зашифрован тип банковского продукта (кредитная или дебетовая карта), валюта карты, регион выпуска и другая информация. Количество цифр может быть 7, 10 или 13;

- L — контрольная цифра, рассчитываемая из предыдущих цифр номера.

Каждая кредитка, выпущенная Сберегательным банком, имеет индивидуальный цифровой код, расположенный на лицевой стороне карточки. Он необходим для её идентификации при проведении различных операций. В данной статье мы рассмотрим, сколько цифр должно быть в номере карты Сбербанка в зависимости от вида пластика и его платежной системы.

Альфа-Банк: Супер предложение! Кредитная карта «100 дней без %» от Альфа-банка!

Выпуск карты бесплатно +Кредитный лимит до 300 000 руб.

+100 дней без % по кредиту на покупки и снятие наличных +0% по кредиту на перевод и на любые покупки в течение 100 дней +0% комиссии на снятие наличных +Беспроцентный период начинается при первой покупке, снятии наличных или иной операции по карте. >>Полные условия по карте