Запросы в ФСС

Регистрация талонов в ФСС

Зарегистрировать в ФСС можно талоны, созданные в МО пользователя и находящиеся в статусе «Готов к регистрации».

Для отправки запроса:

- Нажмите кнопку Запросы в ФСС, выберите пункт Зарегистрировать талоны в ФСС. Система автоматически выполнит проверку наличия данных о МО и действующем договоре с ФСС.

- При наличии готовых к регистрации талонов, отобразится форма Регистрация талонов в ФСС.

- Заполните поля формы. Нажмите кнопку Найти талоны для отправки.

- Найденные талоны отобразятся в списке в разделе Талоны к регистрации.

- Выберите необходимые талоны и нажмите кнопку Отправить запрос в ФСС.

- Формируется запрос на регистрацию в ФСС. Запрос на регистрацию приобретает статус «В очереди».

- Для каждого талона, включенного в запрос устанавливается статус «Отправлен на обработку в ФСС».

- Отображается сообщение «Запрос успешно сформирован и отправлен в ФСС».

Запрос на регистрацию талонов отправлен в ФСС.

При отсутствии талонов готовых к регистрации в ФСС, для пользователя отображается информационное сообщение.

Контроль наличия хотя бы одного выбранного талона в разделе «Талоны к регистрации»

На форме Регистрация талонов в ФСС при отправке запроса в ФСС осуществляются контроли:

- если в разделе Талоны к регистрации не выбран ни один талон, то отображается сообщение: «Для отправки запроса на регистрацию талонов в ФСС необходимо выбрать хотя бы один талон в разделе «Талоны к регистрации»»;

- если в разделе Талоны к регистрации нет ни одного талона, то отображается сообщение об ошибке: «Для отправки запроса на регистрацию талонов в ФСС необходимо произвести поиск талонов для отправки».

Запрос статуса регистрации талона в ФСС

Запрос может быть выполнен для выбранного талона, находящегося в статусе «Успешно зарегистрирован в ФСС», при условии отсутствия результатов обработки.

Для отправки запроса:

- Нажмите кнопку Запросы в ФСС, выберите пункт Запросить статус регистрации талона в ФСС.

- Отобразится форма Запрос статуса регистрации талона в ФСС.

- Выберите сертификат. Нажмите кнопку Подписать.

Запрос статуса регистрации талона сформирован и отправлен в ФСС.

Запрос актуальных данных талонов из ФСС

Для отправки запроса:

- Нажмите кнопку Запросы в ФСС, выберите пункт Запросить актуальные данные талонов в ФСС. Система автоматически выполнит проверку наличия данных о МО и действующем договоре с ФСС.

- Отобразится форма Запрос актуальных данных талонов из ФСС.

- Заполните поля формы. Нажмите кнопку Отправить в ФСС.

- Отобразится форма ЭРС. Подписание.

- Выберите сертификат. Нажмите кнопку Подписать.

Запрос актуальных данных талонов сформирован и отправлен в ФСС.

Источник

Сколько цифр в номере лицевого счета Сбербанка

Многим клиентам организации Сбербанк любопытно было бы получить ответ на вопрос, сколько цифр в лицевом счете Сбербанка. Ведь это номерное значение может стать актуальным и необходимым при совершении денежного перевода между счетами, а также в ряде других обстоятельств. Искомый показатель располагается на передней стороне пластика и может оформляться другим цветом, чтобы пользователю не составило труда его отыскать.

Номер карты и счета – ни в коем случае не путать

В большинстве карточек, имеющих непосредственное отношение к платежной системе виза, фигурирует именно 16 цифр. Но в ряде случаев может встречаться и 18 значений. Если клиент имеет в распоряжении один «пластик» организации и принял решение об эмиссии еще одного счета, то новый экземпляр может включать в себя уже 19 цифровых значений. Итак, какое количество цифровых пунктов обычно включает в себя классический «пластик» – рассмотрим в материале.

Номер карты и номер счета, как выясняется на практике, это различные понятия. Их категорически запрещается путать. Номер карточного продукта располагается на лицевой стороне и включает в себя 16-19 цифр. Что же касается счета, то он фигурирует в бумагах, прилагаемых к карте, и состоит из целых 20 цифр. Для поиска этого значения требуется заглянуть в соглашение, оформленное в процессе открытия баланса. Там и указывается весь перечень реквизитов, которые вам необходимы.

С помощью различения данных понятий вы сможете без труда разузнать, сколько цифр в счете Сбербанка, а сколько их в карточке. Посредством совершения финансовых переводов с использованием банкомата необходимо осуществлять внимательную проверку правильности и актуальности введенных сведений.

Даже одна цифра, введенная неверно, может привести к потере ваших заработанных средств. Старайтесь предотвращать подобные ошибки, т. к. ушедшие средства получить обратно будет проблематично.

Чем объясняется такое количество знаков в номере

Зачем необходимо, чтобы номер имел столь внушительное количество цифр? На самом деле, ни в одном российском финансово-кредитном институте нет такого баланса, который имел бы номер, состоящий менее, чем из 20 цифр. Этот норматив закреплен с законодательной точки зрения, и так положено.

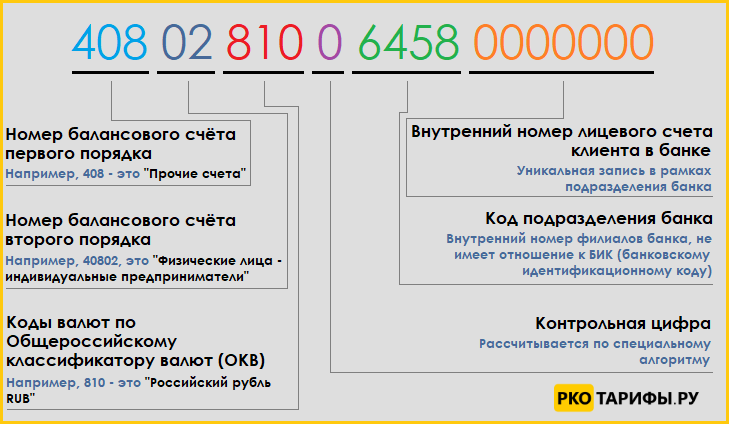

Последовательность всех значений условно может быть подразделена на несколько категорий, и каждая из них подразумевает особый смысл:

- Посредством пяти первых цифр обеспечивается характеристика типа баланса. Создается ли он для карты, депозита. Принадлежит ли частному лицу, ИП, компании. Является ли целью коммерция или благотворительная задача.

- Далее идут три цифры, посредством которых отображается код валюты, в которой произошло создание учетной записи. Так, например, для рублевых единиц это 810, для долларовых – 840.

- Следующая цифра является контрольной.

- Следующие 4 цифры позволяют определить тот факт, в рамках какого структурного подразделения открывался карточный продукт.

- Оставшиеся значения являются индивидуальными и характеризуют номер принадлежности клиента.

Номер счета карты можно узнать в реквизитах

Вот мы и рассмотрели, сколько цифр в номере счета карты Сбербанка, и чем это объясняется. Получается, что если осветить этот момент более подробно, то можно понять, что количество этих чисел является не таким уж большим.

Зачем необходим этот номер: основные положения

Каждый клиентский счет, оформленный в организации Сбербанк, обслуживается в соответствии с принятыми условиями и нормами. Наверное, любой его владелец не раз задавался вопросом, зачем необходим номер, аккуратно выбитый на пластике. Дело в том, что в ряде ситуаций при совершении тех или иных действий через Сбербанк система требует указания реквизитов. Например, при пополнении баланса с электронной платежной системы, или в случае перевода из другого финансового учреждения. В этом случае вам потребуется обязательно знать свой банковский счет, включая его номер.

Таким образом, расчетный счет в Сбербанке имеет присвоенный кодовый показатель, который может потребоваться в процессе проведения различных банковских манипуляций. Ведь грамотный подход к вводу необходимых сведений позволит провести мероприятия быстро и качественно, без допущения ошибок. А узнать его можно различными удобными способами, которые находятся в доступе у клиента 24/7: через оператора банка, в реквизитах, выдаваемых вместе с пластиком или в сервисе Сбербанк онлайн.

https://youtube.com/watch?v=3qMsCwhuQjo

Как расшифровывается?

Первая и вторая группа цифр расчетного счета содержит в себе информацию о балансовых аккаунтах банка. Их перечень утвержден Банком России и включает несколько разделов.

Три цифры, стоящие вначале, отражают специфику расчетов. В качестве примера можно привести такие комбинации:

- С 102 по 109 – расшифровка: счета фондов, учета прибыли убытков и хранения капитала.

- 203 – 204 – учет драгоценных металлов.

- С 301 по 329 – межбанковские аккаунты для проведения операций.

- 401 – 402 – счета для выполнения платежей и переводов в бюджет.

- 403 – управление финансовыми средствами, находящимися под ведением Минфина.

- 404 – фонды внебюджетного характера.

- 405 – 406 – расчетные счета компаний, работающих на государственной основе.

- 407 — 408 – юридические, физические лица и ИП.

- С 411 по 419 – вклады гос. структур.

- С 420 по 422 – средства для хранения от юридических лиц.

- 423 — 425 – вклад от физического лица резидента, нерезидента.

- 424 – 430 – финансовые активы иностранных компаний, банков.

- С 501 по 526 – аккаунты для учета ценных бумаг.

Следующие две цифры выступают в роли дополнения к предыдущим и трактуются вместе с ними. Так, в качестве примера можно рассмотреть аккаунт юридической компании, который начинается с кода 407:

- 01 – финансовый сектор.

- 02 – закрытые и открытые акционерные общества.

- 03 – некоммерческие объединения.

- 04 – деньги, выделенные на проведение выборов или собраний.

Остальные разделы номера счета

С остальными знаками расшифровка номера расчетного счета обозначает еще и тип валюты, который используется выполнения операций. Числовое обозначение валютам присваивается на основании ОКВ, действующем еще с 1995 года. В качестве наиболее распространенных обозначений выступают:

- Рубль – 810.

- Американский доллар – 840.

- Юань – 156.

- Гривна – 980.

- Евро – 978.

Далее код содержит в себе контрольный знак, в основе расчета которого лежит сложный алгоритм. Его функция заключается в предоставлении возможности сотрудникам банка проверить правильность всех указных в счете данных при проведении операции.

Еще 4 цифры, следующие после, обозначают числовую кодификацию отделения, в котором был открыт аккаунт. Если они представлены в виде 0000, расшифровка может означать, что у банка нет отделений, или операция произведена в главном офисе.

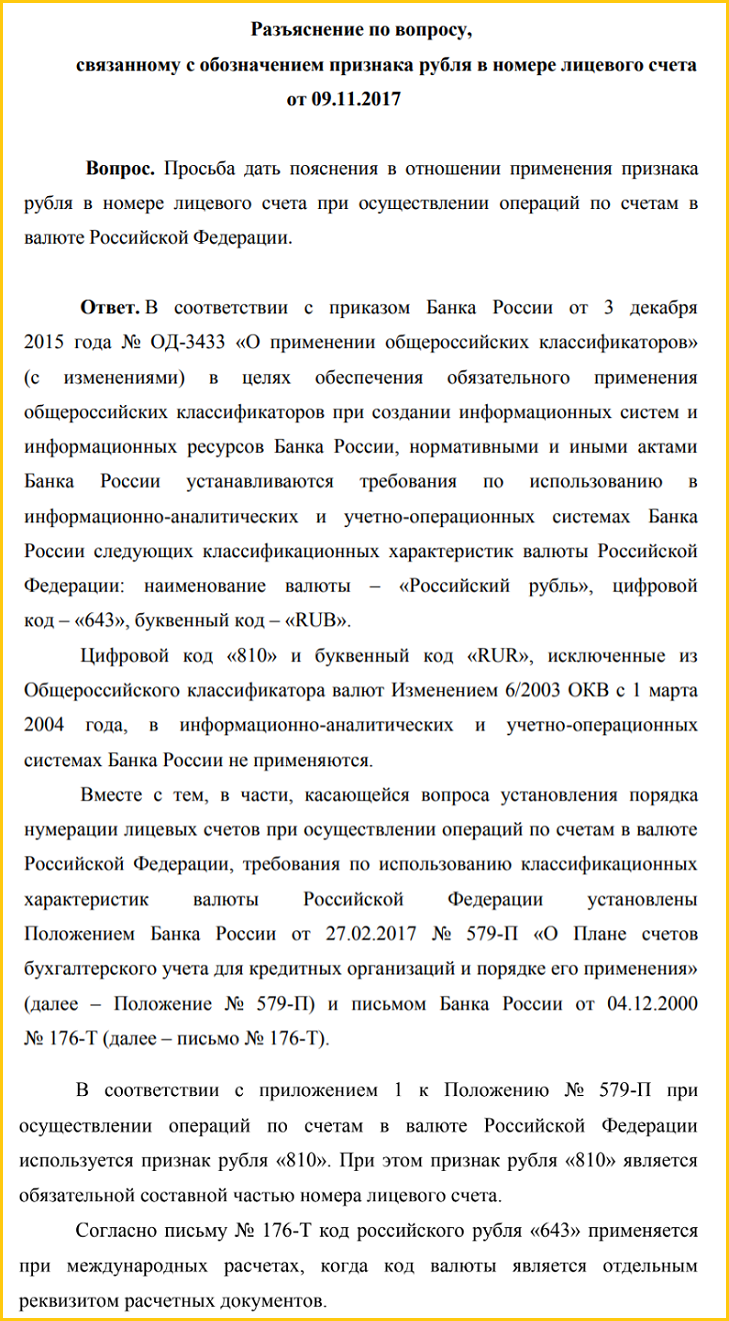

Код рубля 810 или 643 — пояснение Центробанка

Довольно часто на практике возникают ситуации с неправильной расшифровкой номера счета из-за того, что в обозначении такой валюты, как рубль, используются две числовые комбинации. Официальные пояснения по этому поводу были опубликованы Центробанком в сентябре 2017 года.

Согласно позиции финансового регулятора произошло изменение кода рубля на основании приказа Банка России № ОД-3433 «О применении общероссийских классификаторов», согласно этому документу для обозначения рубля используются:

- Код – 643.

- Буквенное обозначение – «RUB».

Использовавшиеся ранее обозначения были исключены из общероссийского классификатора на основании внесенного изменения 6/2003 от 1.02.2004. Однако стоит отметить, что такой код применяется только при проведении международных операций или открытии таких аккаунтов. Соответствующее разъяснение содержится в письме № 176-Т.

Что такое расчетный счет?

Расчетный счет — место хранения денежных средств предпринимателя или предприятия. Все операции по расчетному счету выполняются только при наличии соответствующих распоряжений предпринимателя или ответственного лица организации.

Существует также понятие банковский счет. «Банковский счет — это расчетный счет или корреспондентский?», спросите вы. Правильный ответ — расчетный.

Как только предприятие регистрируется, оно обязано обратиться в банк и открыть такой счет. Открытие осуществляется достаточно оперативно после предоставления необходимого пакета документов. В дальнейшем расчетный счет требуется для проведения всех платежей, в первую очередь, налогов (внесение обязательных платежей в казну государства в наличном виде не допускается, поэтому и необходим расчетный счет в банке). Кроме того, между юридическими лицами действующими нормативными актами запрещены расчеты в наличной форме на сумму более 100 тысяч рублей, поэтому большая часть платежей за товары, сырье и материалы, различные услуги производится в безналичной форме с использованием расчетных счетов. Даже при наличии необходимой суммы в кассе предприятия, бухгалтер обязан будет не передать денежные средства в кассу контрагента, а внести их на расчетный счет в банк и выполнить платежную операцию.

Нужно вывести деньги со счета ООО? Важно сделать это в соответствии с законодательством, чтобы не вызвать интереса со стороны налоговой, иначе счет могут заблокировать, а вас оштрафовать.

Внешне расчетный счет представляет собой уникальный набор из двадцати цифр (лицевой счет компании в банковском учреждении), каждая из которых имеет свое значение. Обладая умением читать счета можно узнать форму собственности компании или ИП, вид валюты, в которой выполняются операции по счету, и так далее. Номер расчетного счета является обязательным реквизитом в платежных документах, который необходимо указывать партнеру для того, чтобы он мог перечислить деньги.

Нужно вывести деньги со счета ИП? Важно сделать это в соответствии с законодательством, чтобы не вызвать интереса со стороны налоговой, иначе счет могут заблокировать, а вас оштрафовать.

С помощью расчетного счета клиент банка может выполнять следующие операции:

- выполнять переводы необходимых сумм для оплаты поставщикам товаров и услуг, а также осуществлять перечисление обязательных платежей (налогов и взносов в государственные внебюджетные фонды);

- оприходование наличных для дальнейшего выполнения необходимых платежей (за соблюдением кассовой дисциплины – отсутствием превышения суммы денежных средств в кассе установленному банком максимальному значению, тщательно следит финансовое учреждение);

- получение наличных для выдачи их под отчет (на командировки, для приобретения товаров, представительские расходы и так далее) или для выплаты зарплаты.

Некоторые предприятия имеют несколько счетов в различных финансовых организациях, что не запрещено законодательством, но обо всех их при открытии следует уведомлять контролирующие органы (в настоящее время банки делают это самостоятельно в автоматическом режиме). При этом каждый счет представляет собой уникальную комбинацию цифр, что позволяет быть уверенным, что при корректном указании платежных реквизитов средства будут зачислены именно на счет того адресата, которому они предназначаются.

Обозначения других категорий номера счета

Третий блок цифр определяет валюту счета. Наиболее распространенные сочетания приведены в таблице ниже.

| 3 цифры счёта | Валюта |

| 810 | Российский рубль |

| 840 | Доллары США |

| 978 | Евро |

| 980 | Украинская гривна |

| 826 | Фунты стерлингов |

| 756 | Швейцарские франки |

| 156 | Китайские юани |

Таким образом, начинающийся с порядка 408 и имеющий с 6 по 9 цифры 643, например, расчетный счет в Сбербанке, указывает на принадлежность рублевого счета физическому лицу. Порядок цифр 40701840 свидетельствует об открытии долларового счета компании, специализирующейся на оказании финансовых услуг.

Следующая проверочная цифра выполняет функцию кода, необходимого для компьютерной обработки информации банком и не играет весомой роли для владельца счета.

Цифры с 10 по 13 символизируют банковское отделение, оформившее расчетный счет клиенту. Нули в обозначении свидетельствуют о регистрации счета в головном офисе банка либо отсутствии в финансовой организации структурных подразделений.

Завершающие 7 цифр определяют порядковый номер счета в конкретном банковском учреждении и разрабатываются в соответствии с его внутренним регламентом. Существующие ограничения касаются корреспондентских счетов финансовых организаций, подведомственных Центральному Банку. В этом случае первые четыре позиции в семерке проставляются нулями, последние 3 цифры соответствуют аналогу БИК.

Ниже приведено официальное пояснение Центробанка относительно применения рублевых кодов 810 и 643 в номере расчетного счета.

Что такое номер расчетного счета?

Номер расчетного счета — это уникальная последовательность цифр и букв, используемая для идентификации банковского счета, который используется для проведения операций среди юридических и физических лиц.

Номер расчетного счета обычно состоит из нескольких разделов, каждый из которых имеет свое значение:

- Банковский идентификационный код (БИК) — это уникальный 9-значный код, присвоенный банку Центральным банком России. БИК позволяет точно идентифицировать банк, в котором открыт расчетный счет.

- Номер счета — это уникальный номер расчетного счета, присвоенный банком клиенту. Он может состоять из 20-25 цифр и букв, в зависимости от используемой системы.

- Контрольное число — это последний символ номера счета, который используется для проверки правильности ввода номера счета.

Номер расчетного счета обычно указывается в правом верхнем углу банковских выписок, платежных поручений и других документов, связанных с финансовыми операциями.

Номер расчетного счета является важным элементом при проведении банковских операций. Он позволяет точно идентифицировать отправителя и получателя платежа, а также указать банк, в котором открыт счет.

При работе с номером расчетного счета необходимо быть внимательным и предоставлять корректные данные, чтобы избежать возможности ошибок и задержек при проведении финансовых операций.

Какова суть расчетного адреса?

Расчетный адрес выполняет несколько функций. Во-первых, он позволяет государственным органам и организациям связываться с организацией или предпринимателем по официальным вопросам. Во-вторых, он используется для направления корреспонденции, посылок и документов.

Особенностью расчетного адреса является то, что он может отличаться от фактического местоположения организации или предпринимателя. Это связано с тем, что не всегда возможно осуществить коммерческую деятельность именно в месте своего нахождения.

Расчетный адрес может быть зарегистрирован как в офисном или административном здании, так и в специальных коммерческих центрах или бизнес-центрах

Важно отметить, что использование недействительного или фиктивного расчетного адреса может повлечь юридические санкции

Регистрация расчетного адреса проводится в соответствии с законодательством страны и может требовать предоставления определенных документов и согласования с соответствующими организациями. При изменении расчетного адреса организация или предприниматель обязаны уведомить об этом соответствующие органы в установленный срок.

| Преимущества расчетного адреса | Недостатки расчетного адреса |

|---|---|

| Обеспечивает официальную связь с государственными органами и организациями | Может отличаться от фактического местоположения |

| Используется для направления корреспонденции и документов | Требуется регистрация и согласование |

| Позволяет осуществлять коммерческую деятельность в разных регионах | Нарушение правил может повлечь юридические санкции |

Определение расчетного адреса

Расчетный адрес необходим для связи с органами государственной власти, получения различных официальных документов, участия в торгах и других официальных мероприятиях. Он указывается в уставе организации, договорах и другой документации.

В случае с юридическими лицами, расчетный адрес может быть адресом их юридического отделения или филиала, который осуществляет свою деятельность по указанному адресу. Для физических лиц, адресом может служить их фактическое местожительство или постоянная регистрация.

Расчетный адрес является важным элементом при ведении бизнеса и обязателен для большинства организаций и физических лиц. Его указание в установленном порядке позволяет установить и подтвердить юридическую географическую привязку организации или физического лица.

Правильное указание и поддержание расчетного адреса очень важно, так как любые изменения в адресе должны быть зарегистрированы в государственных органах, чтобы обеспечить корректное взаимодействие с государством и с другими организациями

Как расчетный адрес отличается от фактического адреса?

Основные отличия между расчетным и фактическим адресами заключаются в следующем:

- Значение: Расчетный адрес используется в официальных документах, таких как заключение договоров, регистрация в налоговых органах или банках. Фактический адрес указывает место, где физическое или юридическое лицо фактически проживает или осуществляет свою деятельность.

- Обновление: Расчетный адрес обычно обновляется при изменениях в регистрационных данных. Фактический адрес может меняться, если человек или компания переезжает.

- Документация: Расчетный адрес часто требуется в различных официальных документах, в то время как фактический адрес может быть необходим только в контексте конкретного вопроса или обращения.

Важно отметить, что фактический адрес может быть использован, если требуется связаться с лицом или организацией лично или осуществить доставку товаров или услуг. Расчетный адрес, с другой стороны, является часто используемым официальным адресом для формальных деловых операций и юридической документации

Дальнейшие действия после получения родового сертификата

После получения родового сертификата у вас возникает ряд вопросов: на каких условиях можно получить выплаты по родам, какие действия необходимо предпринять и как получить финансирование родов. Давайте разберемся.

Одним из главных вопросов является возможность получения выплат по родам. Стоимость родов может быть частично или полностью возмещена, в зависимости от условий программы. Полная стоимость родовых услуг может быть покрыта по ОМС (обязательное медицинское страхование), если вы рожаете в государственном роддоме.

Размер выплат по родам определяется в соответствии с региональными нормативами, и может варьироваться в разных регионах. Поэтому рекомендуется уточнить информацию о размере выплат по родовому сертификату в вашем регионе.

Однако стоит учитывать, что при использовании родового сертификата есть некоторые ограничения. Например, нельзя рожать в другом роддоме, который не указан в сертификате, или получать услуги в платной клинике. Также следует учитывать, что выплаты по родовому сертификату могут не покрыть все расходы, связанные с родами. Поэтому рекомендуется заранее ознакомиться с условиями использования сертификата и уточнить возможные дополнительные расходы.

В итоге, после получения родового сертификата необходимо ознакомиться с условиями его использования, уточнить размер выплат по родам в вашем регионе, обратиться в указанные роддомы для родов и учесть возможные ограничения и дополнительные расходы. Таким образом, вы сможете максимально эффективно использовать полученный родовой сертификат и получить необходимую медицинскую помощь при родах.

Родовой сертификат

Программа “Родовой сертификат” — это часть национального проекта “Здоровье”, она предполагает оформление специального документа для беременной женщины, стоявшей на учете в женской консультации или прибывшей в родовое отделение со схватками. Согласно

, с 2006 года на Фонд социального страхования возложены функции по оплате услуг медицинской помощи для беременных, рожениц и детей до 1 года.

Получить сертификат может любая будущая мама — как гражданка России, так и женщина, проживающая в стране на законных условиях, например, с видом на жительство.

“Родовой сертификат — это документ, который позволяет беременным женщинам бесплатно наблюдаться в медучреждении, проходить все необходимые обследования и получать качественную медицинскую помощь во время родов и диспансерного наблюдения ребенка в течение первого года жизни”, — рассказала Любовь Климова, акушерка, эксперт в сфере подготовки к родам, специалист по половому воспитанию.

По ее словам, с помощью родового сертификата женщина может «расплатиться» за услуги, предоставленные в медицинских учреждениях (в женской консультации, роддоме и детской поликлинике).

Кроме того, наличие сертификата помогает женщине получить гарантированно квалифицированную помощь:

“Если услуги были оказаны некачественно, ФСС может отказать в выплате или оплатить их не полностью. Если женщина недовольна обслуживанием и помощью, она может позвонить на горячую линию ФСС или написать жалобу на имя главврача учреждения. Ответ должен поступить в течение 30 дней”, — добавила Анна Салютина, адвокат.

Витамины для беременных по триместрам: какие и как принимать

Для чего нужен

Основная задача родового сертификата — бесплатное оказание медуслуг в той женской консультации и роддоме, которую/ый выбрала беременная:

“Этот документ призван обеспечить каждой женщине, ждущей ребенка, и роженице внимание и профессиональную помощь врачей. В соответствии с законом, будущая мама может выбрать любое медицинское учреждение для получения услуг по ведению беременности и родов

Можно сказать, что родовой сертификат в этом случае выступает как средство стимулирования медицинских учреждений в условиях конкуренции”, — добавила Любовь Климова, акушерка, эксперт в сфере подготовки к родам, специалист по половому воспитанию.

Что такое суффиксы «jr» и «sr» при покупке билета?

Sr — это сокращение от Superior, что в переводе на русский язык означает «старший», а Jr — это сокращение от Junior — «младший». Углубимся в процесс оформления электронного билета. Это, бесспорно, распространенный метод приобретения билетов, который пользуется популярностью. Однако и он имеет свои недостатки. Например, новинки, которые вносятся в электронную систему, не всегда понимают пассажиры. Новые запросы и терминология ставят в тупик многих людей.

В последнее время широко распространились специальные предложения от авиакомпаний. У пассажиров часто возникают вопросы по этому поводу. Одно из распространенных нововведений касается заполнения личных данных в анкете. Это должны сделать все пассажиры, которые осуществляют перелет в другую страну. Но зачастую анкета написана на английском языке, вот и возникают проблемы.

Зачем нужна расшифровка?

Когда клиент открывает счёт в банковской компании, ему совсем не обязательно знать, как расшифровываются все разряды номера. Обычно это не нужно на практике при использовании платёжного инструмента.

Все кредитно-финансовые учреждения в своей деятельности руководствуются законодательной базой, а номер РС автоматически формируется специальной вычислительной системой. То и другое обеспечивает гарантированную безошибочность числовых комбинаций и уникальность каждого открываемого счёта.

Но: представление, некоторые первичные знания всё же могут пригодиться. Если ошибиться в указании реквизитных данных при реализации платёжной операции – например, в адрес юрлица – можно лишиться своих денежных средств, т.к. они просто будут перечислены постороннему адресату. В этом случае выход один – написание и подача заявления на возврат денег, а это очень небыстрая процедура со множеством нюансов.

Важно! Если говорить об организациях, тут есть рекомендация: реквизиты лучше заблаговременно сохранять в настройках используемых компьютеров – в частности и номера счётов своих контрагентов. Это исключит допущение ошибок при работе с данными

Большая часть банковский компаний сегодня предлагает клиентам особенный сервис – онлайн-банкинг. С его помощью можно дистанционно управлять своими финансами, а также, например, использовать шаблоны платежей – они избавляют от необходимости из раза в раз вводить одни и те же сведения.

Примечание 1.

Счета всех физических лиц всегда начинаются с цифровой комбинации “408”. Это единое условие для всех кредитно-финансовых учреждений, работающих в России. Счета юридических лиц начинаются с цифр “407” – то же касается и ИП (хотя у них как раз статус физлиц): это также единое требование для российских банков.

![Решение ошибок арм лпу эрс [техническая база знаний t-wiki.ru]](http://podomu.info/wp-content/uploads/d/b/2/db2e81fc9846b95e2b77b106e021192b.png)